Skat

For alternative betydninger, se Skat (flertydig). (Se også artikler, som begynder med Skat)

For alternative betydninger, se Skat (flertydig). (Se også artikler, som begynder med Skat)

Skat (af norrønt: "Skattr") er den almindelige betegnelse for penge eller - især tidligere - naturalier, der opkræves af det offentlige, dvs. staten og lokale administrative enheder (som f.eks. kommuner) til dækning af disses udgifter. Både borgere (fysiske personer) og juridiske personer som virksomheder og foreninger kan være skattepligtige. Som regel opkræves skatter af en specialiseret organisation, et skattevæsen.

Definition: Hvad er en skat?

[redigér | rediger kildetekst]I Danmarks Statistiks opgørelser defineres en skat som en obligatorisk ydelse, der betales til offentlig forvaltning og service, uden at denne giver direkte ret til en speciel modydelse.[1] Definitionen indeholder tre led, som altså alle skal være opfyldt, for at der er tale om en skat: Ydelsen skal være obligatorisk (arv og gaver til det offentlige er således ikke en skat), den skal betales til det offentlige, og der skal ikke være nogen direkte modydelse tilknyttet. Brugerbetaling (f.eks. egenbetaling i offentlige børnehaver) og diverse gebyrer betragtes således ikke som skatter, selvom de betales til det offentlige og er obligatoriske for de pågældende brugere. Der er dog ikke altid en skarp grænse mellem, hvad der opfattes som skatter, og hvad der ikke gør.[1]

I dagligsproget skelnes somme tider mellem skatter og afgifter. Ifølge ovenstående definition er afgifter imidlertid også skatter, nemlig synonyme med begrebet indirekte skatter. Øvrige skatter kaldes omvendt direkte skatter.

Formål med beskatning

[redigér | rediger kildetekst]Beskatning foretages for at skaffe indtægter, der skal finansiere den offentlige sektors udgifter. Derudover kan beskatning bruges som instrument til at påvirke fordelingen i samfundet i den retning, det ønskes, og til at regulere adfærden (f.eks. via miljø- eller giftskatter). Også i konjunktursammenhæng kan ændringer i beskatningen bruges til enten at dæmpe eller stimulere den økonomiske aktivitet.

Forskellige typer beskatning

[redigér | rediger kildetekst]De forskellige skatter opdeles efter skatteart i seks forskellige grupperinger:[1]

- Indkomstskatter er den helt dominerende beskatningsart i Danmark og omfatter beskatning af indkomst for både personer og selskaber mv. Ved indkomst forstås her både arbejdsindkomst, kapitalindkomst og indkomstoverførsler af forskellig art. De danske indkomstskatter kan igen opdeles i tre hovedgrupper: Beskatning af personlig indkomst, der alene siden slutningen af 1970'erne har udgjort omkring halvdelen af den samlede beskatning, selskabsskatter, der inklusive beskatningen af olie- og naturgasindvindingen i Nordsøen udgør ca. 5 % af den samlede beskatning, og pensionsafkastskat, som er en beskatning på forrentning og afkast af formuen i pensionskasserne. Denne svinger kraftigt fra år til år, men har i gennemsnit udgjort ca. 3 % af de samlede skatter siden 2000.

- Obligatoriske bidrag til sociale ordninger (udgjordes i Danmark tidligere især af A-kasse-kontingenter og efterlønsbidrag, der dog ikke længere betragtes som skatter efter den seneste revision af Nationalregnskabet i september 2014).

- Andre arbejdsmarkedsbidrag, hvor afgrænsningen i forhold til den foregående gruppe er, at provenuet ikke er øremærket særlige sociale formål. Lønsumsafgiften, som betales i den finansielle sektor, er et eksempel på en sådan skat.

- Skat af formue, ejendom og besiddelse udgøres i Danmark i dag af tre komponenter: Ejendomsskatter, afgift på motorkøretøjer og arveafgifter. Tidligere indgik også formueskatten, som blev afskaffet i 1997, her. Mens denne gruppe lige efter 2. verdenskrig udgjorde omkring 12 pct. af den samlede beskatning, er den igennem efterkrigstiden skrumpet ind til at udgøre 4-5 % i dag.

- Afgifter af varer og tjenester udgør i Danmark knap en tredjedel af de samlede skatter. Moms er langt den vigtigste afgift, men også diverse punktafgifter spiller en rolle her. Punktafgifter pålægges specifikke varer, i nogle tilfælde fordi staten har et ønske om at begrænse forbruget af denne vare. Eksempler er alkohol, miljøbelastning som spildevand og affald, spil mm. En væsentlig del af punktafgifterne udgøres af energiafgifter.

- Andre produktionsskatter er indirekte skatter, der ligesom den foregående gruppe opkræves hos virksomhederne. Forskellen er, at der for "andre produktionsskatter" ikke er nogen direkte tilknytning til vare- eller tjenestestrømmene. Erhvervenes ejendomsskatter, der jo ikke direkte afhænger af den producerede mængde salgsvarer i virksomheden, er et eksempel på sådan en skat.

Skattesystemets modstridende hensyn

[redigér | rediger kildetekst]De fleste skatter påvirker skatteydernes adfærd, og ofte i en økonomisk mindre effektiv retning. De fleste skatter skaber dermed såkaldte forvridninger, som mindsker den samfundsøkonomiske effektivitet. En overordnet problemstilling i et hensigtsmæssigt skattesystem er derfor at opkræve et provenu, der er tilstrækkeligt til at dække de offentlige udgifter og samtidig indebærer en rimelig fordeling af byrder og forbrugsmuligheder mellem de forskellige befolkningsgrupper uden at skabe for store forvridninger. I praksis vil disse forskellige formål i et vist omfang stride imod hinanden, og et lands skattesystem vil derfor typisk blive et kompromis mellem forskellige hensyn, der må afvejes mod hinanden.[2]

Forvridninger af beskatning

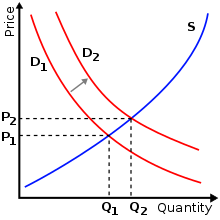

[redigér | rediger kildetekst]Et typisk eksempel på en skatteforvridning er skat på arbejdsindkomst, der kan tænkes at påvirke, hvor meget folk ønsker at arbejde. Der er to modsatrettede effekter: På den ene side medfører en skat, at nettogevinsten ved at arbejde i stedet for at holde fri bliver mindre, hvilket giver en tilskyndelse til at arbejde mindre (den såkaldte substitutionseffekt). På den anden side medfører skatten, at personen bliver fattigere, og det kan medføre, at han arbejder mere for at kunne opretholde et højt forbrug (den såkaldte indkomsteffekt). Empiriske undersøgelser viser typisk, at substitutionseffekten er stærkere end indkomsteffekten, sådan at folk arbejder mindre som følge af en skat på arbejdsindkomst. Afgifter på forbrugsvarer påvirker grundlæggende arbejdsudbuddet på samme måde som en skat på arbejdsindkomst, idet begge former for beskatning formindsker den disponible realindkomst. Differenteriede afgifter kan desuden forvride forbrugssammensætningen; punktafgifter formodes således at føre til mindre forbrug af de pågældende varer. Skat på kapitalindkomst (eksempelvis selskabsskat og beskatning af rente- og aktieafkast) kan tilsvarende tænkes at forvride investerings- og opsparingsbeslutninger.[3]

Neutrale og effektivitetsforbedrende skatter

[redigér | rediger kildetekst]Mens de fleste typiske skatter således medfører en samfundsøkonomisk forvridning, eksisterer der også skatter, der er neutrale i den forstand, at de ikke påvirker folks adfærd, og skatter, der i sig selv medfører en samfundsøkonomisk effektivitetsforbedring fordi de påvirker folks adfærd i en hensigtsmæssig retning. Et typisk eksempel på det sidstnævnte er miljøafgifter, der formindsker forurening. Neutrale skatter er eksempelvis skat på jord i stil med grundskylden, eller skat på afkastet fra udvinding af naturresurser som olie og naturgas.[4] Også skat på såkaldt ren profit vil være neutral. Det samme gælder en kopskat, som imidlertid af fordelingsmæssige årsager sjældent anvendes i nogle lande.

Fordelingsvirkninger af beskatning

[redigér | rediger kildetekst]Fordelingsvirkningerne af beskatning har overordentlig stor betydning for beskatningens opbakning i befolkningen. Man taler traditionelt om det vandrette og det lodrette lighedsprincip, som begge opfattes som principper der i de fleste lande er et almindeligt ønske om at opretholde.[5] Det vandrette lighedsprincip tilsiger, at personer med samme reelle skatteevne og indkomstmuligheder bør betale det samme i skat, selvom deres formelle forhold adskiller sig, eksempelvis hvis de har forskellige erhverv, eller deres indkomst hidrører fra forskellige kilder. Det lodrette lighedsprincip tilsiger, at folk med højere skatteevne bør beskattes (forholdsvis) mere end personer med lavere skatteevne.

Det vandrette lighedsprincip bruges eksempelvis som argument for, at frynsegoder bør beskattes på lige fod med almindelig monetær indkomst, og at boligejere bør beskattes af den huslejebesparelse, de opnår ved at have en ejerbolig (lejeværdien af egen bolig); ellers ville en ejer og en lejer med samme indkomst og forbrug ikke blive skattemæssigt ligestillet.[6]

Det lodrette lighedsprincip bruges som argument for at skattesystemet samlet bør være progressivt, sådan at højindkomstgrupper betaler relativt mere i skat end lavindkomstgrupper.

Fordelingsvirkningerne af danske skatter

[redigér | rediger kildetekst]De forskellige direkte og indirekte skatter i det danske skattesystem har forskellge fordelingsvirkninger. Undersøgelser peger på, at topskat, aktieskat og ejendomsværdiskat er de skatter, der virker mest progressivt i den forstand, at de betales relativt mest af højindkomstgrupper. Indirekte skatter virker omvendt i gennemsnit modsat: De vender den tunge ende nedad, idet de betales relativt mest af lavindkomstgrupper. Skatter som kommuneskatten og bundskatten er stort set fordelingsmæssigt neutrale; dvs. at de betales næsten proportionalt i forhold til skatteydernes indkomst. Også et fradrag som beskæftigelsesfradraget er stort set fordelingsmæssigt neutralt.[7] Der er også forskelle på fordelingsvirkningerne inden for gruppen af indirekte skatter. Afgifter på motorkøretøjer er således stort set proportionale med indkomsten, mens afgifter på tobak er relativt regressive.[8]

Skattetrykket

[redigér | rediger kildetekst]Skattetrykket er de samlede skatteindtægter målt i forhold til skatteydernes samlede indkomst. Oftest ses skattetrykket opgjort som det samlede skatteprovenu som andel af bruttonationalproduktet ("det traditionelle skattetryk"). Målt på denne måde var skattetrykket 47,9 % i Danmark i 2013. Det højeste skattetryk nogensinde i Danmark var i 2014, hvor det var 49,9 %.[9] Skattetrykket kan rent teknisk opgøres på mange forskellige måder. Danmarks Statistik offentliggør ud over det traditionelle skattetryk også det "korrigerede skattetryk", "faktorskattetrykket" og det "modificerede skattetryk", der ligger på niveauer fra knap 30 til ca. 55 %.[1]

Ligeledes kan skattetryk beregnes for mere afgrænsede skattetyper og/eller skatteydere. Skatteministeriet har således i 2013 foretaget en international sammenligning af skattetrykket for arbejdsindkomst.[10]

Ved hovedrevisionen af Nationalregnskabet i september 2014 blev det officielle skattetryk reduceret med 2 til 3 pct. af BNP i en række historiske år på grund af dels en ændring af beregningsmetoden for BNP, dels en omklassificering af forskellige offentlige indtægtsposter. Kirkeskat, a-kasse- og efterlønskontingenter var således tidligere klassificeret som skatter, men ikke efter den seneste hovedrevision, idet der er tale om selvvalgte, frivillige betalinger.[11]

Se også

[redigér | rediger kildetekst]- Beskatning i Danmark

- Beskæftigelsesfradrag

- Ejendomsskat

- Ejendomsværdiskat

- Forskudsopgørelse

- Frikort

- Kildeskat

- Lejeværdi af egen bolig

- Lægdebeskatning

- Lønsumsafgift

- Restskat

- Selskabsskat

- Selvangivelse

- Skattekort

- Skattely

- Skattestoppet

- Tiende

- Tobinskat

- Årsopgørelse

Kilder

[redigér | rediger kildetekst]- ^ a b c d Danmarks Statistik: Skatter og afgifter. Oversigt 2012

- ^ "Det Økonomiske Råd: Udfordringer for skattesystemet. Kapitel II i Dansk Økonomi, forår 2001, s.92. Hentet 10. september 2013" (PDF). Arkiveret fra originalen (PDF) 24. september 2014. Hentet 10. september 2013.

- ^ "De Økonomiske Råd: Udfordringer for det danske skattesystem. Kapitel II i Dansk Økonomi, efterår 2008, s. 162. Hentet 10. september 2013" (PDF). Arkiveret fra originalen (PDF) 4. oktober 2013. Hentet 10. september 2013.

- ^ "De Økonomiske Råd: Udfordringer for det danske skattesystem. Kapitel II i Dansk Økonomi, efterår 2008, s. 165. Hentet 10. september 2013" (PDF). Arkiveret fra originalen (PDF) 4. oktober 2013. Hentet 10. september 2013.

- ^ "De Økonomiske Råd: Resume. Økonomi og Miljø 2010, s. 12. Hentet 10. september 2013" (PDF). Arkiveret fra originalen (PDF) 17. februar 2015. Hentet 10. september 2013.

- ^ Det Økonomiske Råd: Boligmarkedet - skævt og ineffektivt. Kapitel III i Dansk Økonomi, forår 2001, s. 250ff. Hentet 10. september 2013. (Webside ikke længere tilgængelig)

- ^ "De Økonomiske Råd: Udfordringer for det danske skattesystem. Kapitel II i Dansk Økonomi, efterår 2008, s. 171. Hentet 10. september 2013" (PDF). Arkiveret fra originalen (PDF) 4. oktober 2013. Hentet 10. september 2013.

- ^ De Økonomiske Råd: Indirekte skatter. Kapitel V i Dansk Økonomi, efterår 2008, s. 342. Hentet 10. september 2013. (Webside ikke længere tilgængelig)

- ^ Danmarks Statistik, Statistikbanken: Tabel SKTRYK: Skattetryk efter nationalregnskabsgrupper. Hentet 20. september 2014.

- ^ "Skatteministeriets hjemmeside: Skattetryk - en international sammenligning. Hentet 8. september 2013". Arkiveret fra originalen 27. august 2013. Hentet 8. september 2013.

- ^ Danmarks Statistik: Hovedeffekter af revisionen. 21. januar 2014.

Litteratur

[redigér | rediger kildetekst]- Mikael Venge m.fl.:Dansk skattehistorie, 6 bind, Told- og Skattehistorisk Selskab, 2002-2009. ISBN 978-87-87796-29-3.